Налоги и налоговая система канады для физических и юридических лиц

Содержание:

- Ставки корпоративного налога на провинциальном и территориальном уровне

- Администрация

- Особенности налогов в Канаде

- Основные принципы налоговой системы Канады

- Налоговые льготы

- Порядок подачи налоговой отчетности в Канаде

- Порядок подачи отчетности и уплаты обязательств

- Налоговые льготы и вычеты

- Договоры об избежании двойного налогообложения Канады и РФ

- Налоги в Канаде

- Законные способы снижения налогообложения партнерств в Канаде

- Какой подоходный налог в Канаде?

Ставки корпоративного налога на провинциальном и территориальном уровне

Налоговые ставки, указанные в CRA

Согласно текущему веб-сайту CRA, в Ньюфаундленде и Лабрадоре ставки корпоративного налога варьируются от 3 процентов по самой низкой ставке до 15 процентов по самой высокой ставке; в Новой Шотландии с 3% до 16%, в Нью-Брансуике с 2,5% до 14%, на острове Принца Эдуарда с 3% до 16%, в Онтарио с 3,2% до 11,5%, в Манитобане 12%, в Саскачеване с 2% до 12%, в Британской Колумбии с 2% до 12%, в Нунавуте с 3% до 12%, в Северо-Западных территориях с 4% до 11,5% и в Юконе с 2% до 12%.

Согласно отчету от 1 июня 2020 года, существует два или три уровня корпоративных налогов в провинциях и территориях — первый включает малые предприятия с доходом, как правило, до 500 000 долларов США, которые имеют право на «вычет для малого бизнеса» (SBD ); второй включает предприятия, занимающиеся производством и переработкой (M&P) с доходом более 500 000 долларов США, которые не имеют права на получение федерального SBD (%); и третий включает предприятия с общим доходом, не связанные с M&P доходом, которые не имеют права на SBD (%). В Квебеке три уровня — ставка за первый уровень c. От 4% до 5%, для второго уровня — 11,50%, а для третьего уровня — 11,50%.

британская Колумбия

В Британской Колумбии более низкая ставка корпоративного подоходного налога составляет 2%. С 1 января 2018 года более высокая ставка составляет 12%. Раньше это было 11%.

Манитоба

В Манитобе нижняя ставка подоходного налога с корпораций провинции Манитобы составляет 0%, а более высокая ставка — 12%.

Нью-Брансуик

В Нью-Брансуике более низкая ставка корпоративного подоходного налога составляет 2,5%. До 1 апреля 2018 года это 3%. Более высокая ставка — 14%. «Ограничение деловой активности в Нью-Брансуике не подлежит уменьшению федерального предела деловой активности пассивного дохода, которое применяется к налоговым годам, начинающимся после 2018 года».

Ньюфаундленд и Лабрадор

Более низкая ставка подоходного налога на Ньюфаундленде и Лабрадоре составляет 3%, а более высокая ставка — 15%. «Эти ставки также применяются к доходам, полученным в оффшорной зоне Ньюфаундленда и Лабрадора».

Новая Шотландия

С 1 апреля 2020 года более низкие ставки для Новой Шотландии снизились с 3% до 2,5%, а более высокие — с 16% до 14%. Эти «ставки также применяются к доходу, полученному в оффшорной зоне Новой Шотландии».

Нунавут

«Более низкая ставка налога на прибыль Нунавута составляет 3% с 1 июля 2019 года. Ранее она составляла 4% … Более высокая ставка налога на прибыль Нунавута составляет 12%».

Онтарио

Базовая ставка подоходного налога Онтарио составляет 11,5%, а более низкая ставка — 3,2% с 1 января 2020 года. Она была снижена с 3,5% в 2018 году и с 4,5% в 2017 году.

Остров Принца Эдуарда

Более низкая ставка подоходного налога на острове Принца Эдуарда составляет 3% с 1 января 2020 года, снижение с 3,5% в 2018 году и с 4,5% до 2018 года. Более высокая ставка подоходного налога составляет 16%.

Саскачеван

Более низкая ставка налога на прибыль в Саскачеване составляет 2%, а более высокая ставка — 12% с 1 января 2018 года. Ранее она составляла 11,5%. Саскачеван — единственная провинция, которая подняла уровень SBD с 500 000 до 600 000 долларов.

Альберта

29 июня 2020 года премьер-министр Джейсон Кенни объявил, что ставка корпоративного налога будет снижена до 8% с 10% 1 июля 2020 года.

Исторически сложилось так, что во время Второй мировой войны провинции временно уступили некоторые из своих провинциальных налоговых правил федеральному правительству в «обмен на выплаты« налоговой ренты »».

В начале 1960-х годов Альберта и большинство провинций «заключили двустороннее соглашение о сборе налогов (TCA) с федеральным правительством в отношении подоходного налога с физических лиц».

В ответ на непопулярную политику тогдашнего премьер-министра Канады Пьера Эллиота Трюдо — в частности, Национальную энергетическую программу — в 1981 году Альберта вышла из централизованного налогового управления корпораций — TCA. Это представляло собой «отказ от федерального контроля над формированием налоговой политики».

В 2010-х годах Торговая палата Альберты «выступала за возврат к гармонизированной корпоративной базе, ссылаясь, в частности, на исследование Онтарио 2006 года, согласно которому предприятия Онтарио будут ежегодно экономить 90 миллионов долларов на налогах и дополнительно 100 миллионов долларов ежегодно на расходах на соблюдение нормативных требований».

Квебек

В Квебеке существует три уровня корпоративных налоговых ставок — ставка первого уровня — c. От 3% до 5%, для второго уровня — 11,50%, а для третьего уровня — 11,50%.

Администрация

Федеральные налоги собираются налоговым агентством Канады (CRA). В соответствии с соглашениями о сборе налогов CRA собирает и отправляет провинциям:

-

- Провинциальный подоходный налог с населения от имени всех провинций, кроме Квебека, через систему единых налоговых деклараций.

- корпоративные налоги от имени всех провинций, кроме Квебека и Альберты.

- та часть Гармонизированного налога с продаж, которая превышает федеральную ставку налога на товары и услуги (GST) по отношению к провинциям, которые ее внедрили.

Agence ая Revenu Квебекский собирает GST в Квебеке от имени федерального правительства и отчисляет его в Оттаву.

↓ Создание отделов

↓ Создание Департамента таможни и внутренних доходов

↓ Создание Канадского таможенного и налогового управления

↓ Замена уполномоченных министров

↓ Восстановление министров

↓ Переименование в Департамент таможни и акцизов

↓ CCRA переименовано в CRA

↓ Утверждение настоящего названия отдела

↓ Передача пограничных служб отдельному агентству

Департамент таможни

Департамент государственных доходов

Канадское налоговое агентство

Департамент внутренних доходов

Канадское агентство пограничных служб

│1867 г.

│1887 г.

│1907 г.

│1927 г.

│1947 г.

│1967

│1987 г.

│2007 г.

│2027 г.

│2047

Хронология канадской федеральной налоговой администрации

Особенности налогов в Канаде

Уровень расходов на пополнение государственного бюджета в Канаде достаточно высокий. Средства идут на социальные цели, как финансирование системы образования, поддержка нетрудоспособной части населения, введение мер безопасности, строительство и ремонт дорог. В месяц у среднестатистического канадца уходит на эту статью затрат около 44%. Эта сумма даже ниже, чем покупка продуктов питания и одежды.

По заключению исследователей в институте Торонто, даже несмотря на завышенные цены на газ в некоторых регионах страны, затраты на покрытие налогов остаются самыми высокими для жителей на территории всего государства. Ученые провели анализ расходов и выяснили, что в период с 1961 по 2018 год расходы на налоги увеличились с 33,5 до 44,2%.

При этом бедные слои населения избавлены от необходимости нести затраты в таком крупном размере. Предусмотрены они в большей степени для финансово состоятельных слоев населения. Уровень налогов подвержен в Канаде инфляции также, как и цены на продукты первой необходимости.

Основные принципы налоговой системы Канады

Платить обязаны все резиденты. Если человек проживает на территории государства не менее 183 дней в год, он рассматривается в качестве субъекта налогообложения. Как уже было сказано выше, уйти от исполнения обязанностей не пытается никто. Государственные сборы – это такая же естественная часть жизни, как и листик клена на флаге или хоккей в сердце. Поэтому уклонение от них рассматривается не только как нарушение закона, но и преступление против основ местного морального кодекса.

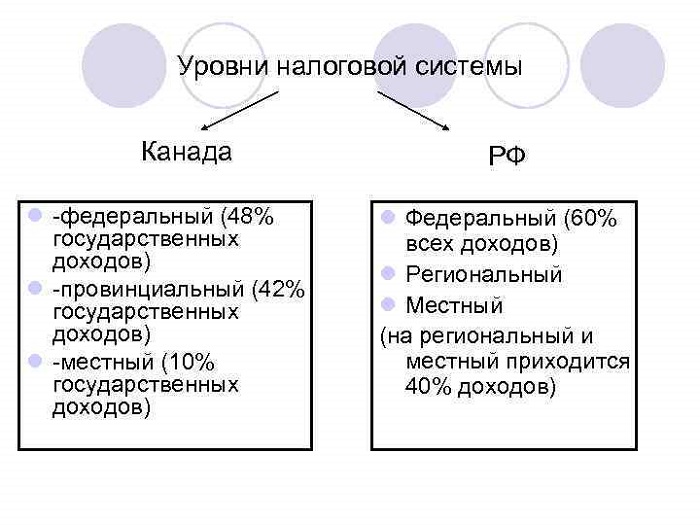

Сама по себе система налогов в Канаде многоуровневая. Это одна из ее характерных черт. От других государств она отличается повышенной децентрализацией. Такой принцип распределения ответственности сокращает влияние федеральной администрации, предоставляя больше полномочий провинциям. Последние получают возможность оказывать определяющее влияние на формирование государственной экономической политики путем решения вопросов, связанных с налогообложением. На долю субъектов федерации приходится более 50% всех правительственных расходов.

Преимущественно они распределяются между ключевыми областями общественной жизни, в числе которых:

- образование;

- система защиты граждан;

- здравоохранение.

Налоги в Канаде взимаются на трех уровнях:

- федеральном;

- провинций;

- местных образований.

Их доля в общем объеме государственных доходов различна. Основная часть приносится общегосударственными сборами (почти половина всего бюджета). Меньше – от местных образований. Их доля не превышает 10%. Оставшиеся деньги казна получает за счет административно-территориальных единиц.

Бюджет формируется за счет отчислений:

- с доходов населения;

- в фонды соцзащиты;

- с акцизов;

- деятельности юридических лиц;

- товарооборота и услуг;

- перевозок через таможню.

Кстати, первые две статьи поступлений самые большие. Именно они обеспечивают высокий уровень жизни населения, хорошее медицинское обслуживание, образование и прочие атрибуты привлекательной для жизни страны.

Субъекты федерации получают деньги из следующих источников:

- доходов людей, проживающих на территории страны;

- продаж;

- прибыли предприятий;

- акцизных поступлений;

- взносов на социальную защиту;

- ренты;

- сборов с лицензий и регистрации;

- отчислений от стоимости объектов дарения.

Местные фискальные службы работают по направлениям:

- недвижимости;

- предпринимательства.

По ключевым характеристикам система государственных сборов Канады мало чем отличается от аналогичных в других развитых странах. Однако все они носят собственный национальный оттенок.

Значительная степень автономности провинций не снимает полностью нагрузку с федерального центра. Отчисления из федерального бюджета значительны. Общий объем социальных трансфертов может достигать 28% доходов. Главная задача дополнительного финансирования местных бюджетов заключается в выравнивании экономического положения субъектов федерации, поддержке в области социального обеспечения.

Кстати, между территориями существует конкуренция за привлечение капитала. Эта негласная борьба является защитным барьером от увеличения государственных сборов и способствует равномерному распределению налогового бремени.

Классификация налогов

В северном государстве система налогообложения, как и в любой стране, подразделяет выплаты на:

- прямые;

- косвенные;

- на доход;

- на соц. защиту населения.

За сбор по всей стране отвечает Агенство Министерства налогов и сборов. В зависимости от провинции, существуют свои типы сборов:

- страховые взносы;

- роялти;

- процент на топливо, землю;

- налог с продаж;

- на прибыль, недвижимость, бизнес.

https://youtube.com/watch?v=yp6viqh8ZGg

Налоговые льготы

Конечно, в Канаде предусмотрены льготы, которые освобождают от уплаты налогов определенные категории граждан:

- налогами не облагаются люди, чей ежегодный заработок не превышает 7 500 долларов;

- малообеспеченные семьи;

- люди с инвалидностью;

- семьи, у которых на материальном обеспечении находятся родители-пенсионеры;

- граждане, временно оставшиеся без работы;

- родители, которые оплачивают обучение детей;

- люди преклонного возраста, получающие пенсию.

Еще больше информации о налоговых льготах вы найдете .

Налоговый калькулятор Канады

Хотите предварительно рассчитать сумму пошлины, опираясь на свой доход? Тогда воспользуйтесь налоговым калькулятором.

Важно помнить, что он учитывает только базовый налоговый вычет, поэтому конечный результат будет зависеть еще от ряда сопутствующих взиманий

Порядок подачи налоговой отчетности в Канаде

Для физических лиц предусмотрен срок для сдачи декларации о доходах – до 30 апреля года, следующего для отчетным. Индивидуальные предприниматели сдают финансовые документы в контролирующий орган до 15 июня.

Если последний день выпадает на выходной или государственный официальный праздник в Канаде, то дата переносится на ближайший рабочий день.

Оплату нужно произвести в бюджет по всем основаниям для начисления сборов до указанных дат. То есть к моменту предоставления декларации долги по налогам должны быть уже закрыты.

В ином случае отчисление средств позже будет считаться просрочкой с начислением штрафов в административном порядке. Если налогоплательщик опасается неправильного начисления сборов, что повлечет переплату в бюджет, то ему необходимо все равно сделать выплату заранее.

Излишне переведенные средства можно по заявлению вернуть плательщику либо перенести деньги на следующие отчетные периоды в счет предполагаемых расходов в бюджет на текущий год.

Налоговое управление Канады

Налоговое управление Канады

В случае отсутствия средств для погашения долгов по налогам плательщику необходимо обратиться в налоговую службу и подать заявление на отсрочку оплаты с указанием уважительной причины. При признании обстоятельств объективными учреждение подписывает соглашение о неналожении санкций в связи с отсрочкой выплат в бюджет.

Сотрудники компаний или наемные работники, иностранные инвесторы с целью правильного исчисления налогов и их оплаты могут обратиться к работодателю либо финансируемой фирме с получением отчетов о расходах в бюджет за финансовый период. Выписки о переведенных суммах предоставляются в форме slips.

Порядок подачи отчетности и уплаты обязательств

Физические лица должны подготовить пакет документов и сдать декларацию о доходах до 30 апреля, частные предприниматели – до 15 июня. Если крайняя дата подачи выпадает на выходной (суббота или воскресенье), то его переносят на следующий рабочий день.

В Канаде широко практикуется одновременная подача отчетности и оплаты обязательств (но не позднее 30 апреля). Опоздание с оплатой грозит штрафами и пеней (6 % годовых в 2021 году).

Если плательщик не может вовремя погасить всю сумму обязательства по объективным причинам, то можно заключить соглашение об отсрочке без начисления финансовых санкций.

До начала заполнения декларации с уточнением, какие налоги в Канаде должен заплатить резидент и сколько ему положено вычетов, нужно обратиться к своему работодателю или к источнику выплаты прибыли от инвестиционных вложений. Работодатель или финучреждение обязаны предоставить выписки о выплаченных суммах и удержанных налогах (их еще называют slips).

Способы подачи и помощь в заполнении деклараций

На основании полученных данных и сохраняемых в течение года квитанций о понесенных расходах можно заполнить декларацию о доходах и потребовать налоговый вычет. На сайте CRA доступен сервис автоматического заполнения части полей, если плательщик уже подавал отчет ранее и вовремя сообщил о смене значимых реквизитов (изменение количества иждивенцев, места жительства и семейного положения).

Подать отчет можно несколькими способами:

- в бумажном виде через ближайший центр Канадского налогового агентства ();

- в электронном виде через платный сервис (часть услуг предоставляется бесплатно) или через ;

- по телефону – доступно только для тех, кому пришло уведомление из налогового управления. Их рассылают до февраля года, следующего за отчетным;

- через , предоставляющих бесплатную помощь по заполнению и предоставлению деклараций для налогоплательщиков с невысокими доходами (меньше 47 500 долларов для семьи из 3 человек) и простыми налоговыми ситуациями (доход выплачивается от работодателя или в виде пенсий, пособий и стипендий).

Отчетность по налогу с доходов физлиц в Канаде подается ежегодно.

Налоговые льготы и вычеты

Несмотря на дублирование некоторых видов взносов на разных уровнях, налогообложение в Канаде считается одним из самых щадящих. Не в последнюю очередь потому, что в стране действует большое количество вычетов, снижающих фискальную нагрузку на граждан и постоянно живущих здесь иностранцев.

Несмотря на дублирование некоторых видов взносов на разных уровнях, налогообложение в Канаде считается одним из самых щадящих. Не в последнюю очередь потому, что в стране действует большое количество вычетов, снижающих фискальную нагрузку на граждан и постоянно живущих здесь иностранцев.

Уменьшить базу обложения можно за счет расходов на содержание детей до 16 лет и инвалидов, обучение, переезд на расстояние более 40 км, а также взносов на социальное страхование, благотворительность и надбавки за климатическое воздействие для жителей сельских общин.

Сайт CRA представляет пользователям подробный , в котором перечислены все налоговые льготы. По состоянию на 2021 год перечень содержит 94 позиций.

Договоры об избежании двойного налогообложения Канады и РФ

Канадский департамент финансов вправе заключать международные договоры с целью обмена информацией с налоговыми органами иностранных государств, по вопросам взимания обязательных доходов с подданных одной или обоих стран.

На сегодня власти Канады заключили следующие соглашения:

- 95 договоров об исключении двойного налогообложения, в том числе с Россией, рядом стран ЕС, США и Китаем;

- 24 контракта о регистрации субъектов предпринимательской деятельности и учете их доходов.

Международные соглашения постоянно регулируются. Актуальная информация о подписанных договорах и проведенных встречах глав государств и уполномоченных представителей публикуется на официальном сайте Департамента финансов Канады. Этому посвящен раздел с действующими налоговыми соглашениями.

Налоговая система Канады

Налоговая система Канады

Целью наложения фискальных санкций властями в Канаде является прежде всего не привлечение к ответственности граждан и организации, и взимание с них штрафов, но обеспечения полной и своевременной оплаты налогов в бюджет, оформление льгот и вычетов для определенных слоев населения.

Сравнивая налоговые системы России и Канады можно сказать, что в них предусмотрено взыскание средства как на федеральном, так и региональном уровнях. Однако налоги определенных видов не дублируются.

К примеру, налог на прибыль в России только на уровне власти РФ, а за содержание транспорта – устанавливается субъектами. При этом в Канаде возможна уплата обязательного сбора как на местном, так и общегосударственном уровнях.

Также в России федеральным законодательством регламентируется максимальное значение налога на местах. К примеру, в отношении владения земельными участками оно будет равно 1,5% от стоимости надела.

В Канаде отсутствует упрощенные режимы налогообложения, как например, ЕНВД – единый налог на вмененный доход.

Налоги в Канаде

В 1987 году была официально введена в обиход налоговая реформа, которая существенно изменила финансовую систему страны. На что это повлияло? Во-первых, каждая провинция обязала горожан выплачивать местные ставки, а во-вторых, подоходный налог сократился до трех пунктов (вместо 10, которые существовали ранее).

Основное внимание правительство уделяет развитию малого бизнеса (небольшие фирмы составляют 97% от общего количества предприятий на территории страны), поэтому к их доходам применяется единая ставка в размере 12%. Основные налоги, из которых состоит бюджет Канады:. Основные налоги, из которых состоит бюджет Канады:

Основные налоги, из которых состоит бюджет Канады:

- подоходный налог;

- акцизный;

- таможенные сборы;

- единый налог на товары и предоставляемые услуги;

- налог на крупные корпорации и предприятия.

Что касается классификации налогов, то они бывают всего двух видов (более подробно ):

- Прямые. В эту категорию входят налоги на прибыль и собственность (например, недвижимость или участок земли).

- Косвенные. В группу включены налоги на приобретенные товары и услуги, а также пошлины, которые взимаются во время заключения сделок по недвижимости.

Подоходный

Вы выплачиваете подоходный налог государству только в том случае, если соответствуете следующим критериям:

- являетесь гражданином Канады или проживаете на территории страны свыше 183 дней;

- имеете постоянный официальный доход, размер которого не менее 11 327 канадских долларов в год.

Система налогообложения в Канаде достаточно сурова. Даже если вы получили деньги за пределами страны, то все равно обязаны оплатить все сборы. А вот для иностранных граждан действует другое правило — они выплачивачивают подоходный налог только на те средства, которые были заработаны на территории государства.

Что касается процентной ставки, то она тоже не порадует вас своими размерами. Например, если гражданин в год получает от 11 300 канадских долларов, то он обязан отдать государству 15% от общей суммы. Конечно, показатели меняются в зависимости от провинции. В Онтарио максимальная ставка составляет 13,16% для доходов свыше 220 тысяч долларов. А вот в Квебеке, напротив, идентичная сумма облагается пошлиной в размере 58,75% (и это мы еще не посчитали косвенные налоги).

Казалось бы, физическим лицам, работающим на территории страны, приходится несладко, но государство предусмотрело ряд нюансов, которые могут минимизировать сумму налогов:

- В Канаде семейные пары платят намного меньше, чем одинокие люди. Это нововведение связано с тем, что первые имеют обширный список дополнительных трат, которые включают в себя оплату школ, кружков и секций.

- Если один из супругов временно не работает, то и подоходный налог, соответственно, уменьшается.

- Когда гражданин имеет на своем иждивении малолетних детей или родственников с инвалидностью.

- Если ежегодно из семейного бюджета выделяется свыше 3% на покупку необходимых медикаментов.

- При покупке первой жилплощади.

На бизнес

Решили открыть собственный бизнес в Канаде? Тогда будьте готовы к налогам, которые стремительно посыпятся на вас. Общая ставка для всех предпринимателей составляет 25%. Плата взимается за любую прибыль, которая получена в результате функционирования предприятия или корпорации на территории страны. Партнерские проекты, ведущие свою деятельность за пределами государства, освобождаются от уплаты налогов.

Компании-резиденты, зарегистрированные в Канаде, напротив, должны оплачивать сборы вне зависимости от места своего расположения. Компании-нерезиденты облагаются налогом только в том случае, если прибыль была получена в результате ведения бизнеса в пределах государства.

На прибыль

Именно налог на прибыль составляет основу федерального бюджета Канады. В этот перечень входят все средства, полученные юридическими и физическими лицами на территории страны (и за ее пределами). Размер пошлины варьируется в зависимости от региона и общей суммы заработка. Иногда процентная ставка может достигать 45%, если прибыль составляет более одного миллиона канадских долларов.

Что касается юридических лиц, то общая ставка налога на прибыль — 11,5% от суммы начислений. Комбинированная ставка составляет 26,5%. Для физических лиц пошлина на прибыль не выходит за пределы 13,6%.

На недвижимость

Приобретая недвижимость в Канаде, вы обязаны погасить следующие налоги:

- Ставка, которая выплачивается за приобретенный объект недвижимости. Ее размер составляет 2% на первые 100 тысяч и 1% на всю остальную сумму сделки.

- Юридические услуги — от 1 000 канадских долларов.

- Услуги инспекционной службы, которая проверяет состояние жилплощади — 500 канадских долларов.

Законные способы снижения налогообложения партнерств в Канаде

Существует много законных способов сэкономить на налогах. Раскрываем пять основных легальных способов снижения налогообложения партнерств в Канаде.

Зарегистрировать малый бизнес

Первый из этих законных способов снижения налогообложения партнерств в Канаде — зарегистрировать компанию. Корпорации платят очень низкую ставку налога — всего 15,5% на первые полмиллиона долларов прибыли. Физические лица платят до 46,4% налогов, если доход превышает 130 000 долларов. Итак, сэкономьте около 30 процентов на налогах, просто зарегистрировав малый бизнес.

Добавить супругу с низким доходом в качестве акционера

Второй из пяти законных способов снижения налогообложения партнерств в Канаде — добавить супругу в существующую корпорацию в качестве акционера. Как акционер компании, она имеет право получать до 40 000 долларов в виде не облагаемых налогом дивидендов в год при условии, что нет другого источника дохода.

Даже если супруга работает и зарабатывает значительно меньше, все равно будет выгодно выплачивать дивиденды ей, потому что уменьшается общее налоговое бремя семьи. Это потому, что супруг будет относиться к более высокой налоговой категории, а супруга — к более низкой налоговой категории.

Списание пожертвований на благотворительность

Третий путь в этом списке способов снижения налогообложения партнерств в Канаде путем соблюдения закона — пожертвования. Корпорации, которые делают пожертвования зарегистрированным благотворительным организациям, могут списать всю сумму пожертвования как расходы, пока остаются прибыльной.

Рекламировать бизнес и получать налоговые скидки

Четвертый способ снижения налогообложения партнерств в Канаде — раскрутить бизнес и получить налоговый вычет. Расходы на рекламу полностью вычитаются, как и покупки, сделанные для подарков клиентам. Наконец, питание и развлечения, понесенные, на обслуживание клиентов, подлежат вычету на пятьдесят процентов.

Умножить вычет для малого бизнеса

Пятый из законных методов экономии на налогообложении партнерств в Канаде включает в себя умножение вычета для малого бизнеса. Это означает, что первые 500 000 долларов прибыли корпорации облагаются низкой налоговой ставкой — всего 15,5%. Прибыль, превышающая полмиллиона долларов, облагается действительно высокой налоговой ставкой около 30%. Существует законный способ умножить вычет для малого бизнеса на два, чтобы получить увеличенный предел вычета для малого бизнеса в 1 миллион долларов.

Для этого супруга учреждает компанию, акции которой ей принадлежат на 100 процентов. Супруг также создает компанию, акции которой принадлежат ему на 100 процентов. В результате общий лимит вычета для малого бизнеса составляет 1 миллион долларов.

Узнать информацию о том, как зарегистрировать LP в Канаде из следующей статьи.

Обратитесь за консультацией по налогообложению партнерств в Канаде к экспертам International wealth по электронной почте info@offshore-pro.info.

Какие налоги платят партнерства в Канаде?

Как правило, товарищества не платят подоходный налог с дохода и не подают налоговую декларацию.Вместо этого каждый партнер подает налоговую декларацию, чтобы указать свою долю чистой прибыли или убытков партнерства.Это требование к каждому партнеру сообщать о своей доле в чистой прибыли партнерства одинаково, независимо от того, была ли эта доля дохода получена в денежной форме или в виде кредита на один из счетов капитала партнерства.

Платят ли налоги учредители-нерезиденты партнерств в Канаде?

Иностранным бизнесменам, нерезидентам выгодно регистрировать канадское ограниченное партнерство Limited partnership (LP). Его выбирают стартаперы в сфере IT. LP — не налогооблагаемая юридическая форма. Требования подачи отчётности в налоговые органы и уплаты налога на прибыль отсутствуют.Партнеры-нерезиденты не платят налоги за свою долю прибыли в ограниченном товариществе. Напротив, партнеры-резиденты платят местные налоги.

Что такое налоговая форма T5013?

Форма T5013, или Отчет о доходах, представляет собой документ, используемый для сообщения о финансовом состоянии товариществ в Канадское налоговое агентство (CRA). Такие предприятия не платят налог на прибыль, и CRA не использует предоставленную информацию для расчета налоговых обязательств бизнеса. Он показывает только CRA сумму дохода или убытка, которую следует включить в налоговые декларации для каждого партнера.

Какой подоходный налог в Канаде?

Разберем вопрос подробнее. Как известно, налоги в Канаде делятся на несколько типов. Подоходный налог относится к федеральным. Ставка налога возрастает прямо пропорционально сумме полученного дохода. Ставки были приняты правительском страны в 2002 году, и уже в течение 15 лет никаких изменений в законодательстве не происходит.

Налоговая ставка составляет 15, 22, 26 и 29 процентов, исходя из суммы дохода. Если оклад жителя Канады превысил отметку 7,5 тысяч долларов, но оказался меньше 42,7 тысяч, то к нему применяется самая низкая процентная ставка –15 %.

В Канаде налог с зарплаты, которая превышает 42,7 тысяч долларов, но не больше 85,4 тысяч долларов, составляет 22 процента. Налоговая ставка – 26 процентов, если оклад составляет 85 400 – 132 400 долларов. Если же доход человека превышает сумму 132,4 тысячи долларов, к нему применяется ставка 29 процентов.